北交所信用债市场敲钟开市 中小企业债券融资占比有望提升

时间:2024-03-29 20:49 来源:[db:来源] 作者:[db:作者] 点击:次

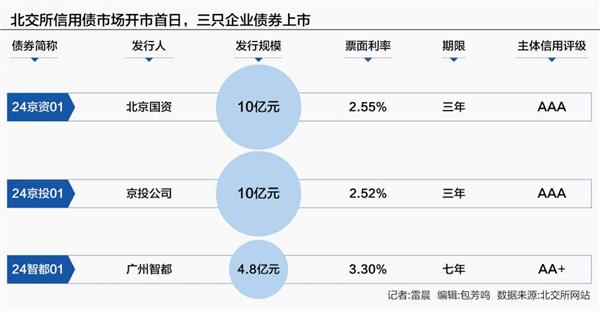

| (原标题:北交所信用债市场敲钟开市 中小企业债券融资占比有望提升) 1月15日,北京证券交易所公司(企业)债券市场正式开市,标志着北交所债券市场建设步入新阶段。 在北交所公司(企业)债券市场开市仪式上,北交所董事长周贵华表示,信用债市场开市是高质量建设北交所的新起点,也将为我国债券市场高质量发展注入新的动能。 21世纪经济报道记者从北交所方面了解到,信用债市场开市首日共上市3只企业债券,发行人分别为北京国资、京投公司、广州智都,发行规模合计24.8亿元。截至目前,北交所已受理信用债项目39单,拟注册金额697.9亿元。 开源证券北交所研究中心总经理诸海滨在接受21世纪经济报道记者采访时表示,“企业在融资过程中,参考资金使用期限规划、自身估值情况、综合融资成本等考虑,既需要股票融资(直接融资),也需要债券融资(间接融资)。因此股票和债券等融资工具对于一个交易所来说是非常重要的。”

首批3只企业债上市 2023年,北交所深入贯彻党中央、国务院关于机构改革的决策部署,积极落实《中国证监会关于高质量建设北京证券交易所的意见》相关要求,参与承接企业债并一体推进信用债市场建设。 去年9月15日,北交所与上交所、深交所一道就公司债券(含企业债券)相关业务规则公开征求意见。北交所以承接企业债为切入点一体推进信用债市场建设。 去年10月23日,北交所正式启动公司债券(含企业债券)受理审核工作。2023年12月1日,北交所正式启动公司债券(含企业债券)发行备案、簿记建档等发行承销业务。 今年1月3日,北交所首单获批、首单发行的信用债券——北京市国有资产经营有限责任公司2024年面向专业投资者公开发行企业债券(第一期)已成功发行。 今年1月12日,北交所发布关于公司(企业)债券市场开市的通知,各项工作已准备就绪,定于2024年1月15日正式开市。整体来看,北交所公司债券市场在稳步推进。 中国小康建设研究会经济发展工作委员会专家余伟对21世纪经济报道记者表示,北交所信用债市场开市是北交所践行金融服务实体的重要组成部分,也有助于提高北交所的关注度与知名度,从而吸引更多优质企业和资金到北交所。 记者注意到,1月15日首批上市的3只企业债券,分别是“24京资01”“24京投01”“24智都01”。 其中,“24京资01”的发行人是北京市国有资产经营有限责任公司,发行规模是10亿元,期限三年,票面利率2.55%,最新主体信用评级为AAA,主体评级展望稳定,该债券仅限专业投资者中的机构投资者交易。 “24京投01”的发行人是北京市基础设施投资有限公司,这只债券发行规模同为10亿元,期限三年,票面利率2.52%,最新主体信用评级为AAA,主体评级展望稳定,最新债券评级为AAA。 “24智都01”的发行人是广州智都投资控股集团有限公司,债券发行规模4.8亿元,期限七年,票面利率是3.3%。最新主体信用评级为AA+,主体评级展望稳定,最新债券评级为AA+。 截至1月15日,北交所网站已受理信用债项目39单,拟注册金额697.9亿元,募集资金将主要投向乡村振兴、农业现代化、医药产业创新等国家战略支持的领域。从发行审核进度来看,8单已受理,28单已反馈,3单注册通过。按地域划分,在上述39单已受理信用债项目中,浙江拔得头筹占据9单,其次是江苏7单,北京、山东、河南4单,湖北3单,广东、福建各2单,河北、陕西、安徽、江西各1单。 交易所功能进一步完善 开源证券北交所研究中心总经理诸海滨对21世纪经济报道记者表示,交易所债券市场之前包括上海证券交易所和深圳证券交易所两个债券市场,《中国债券市场概览》显示,2022年债券发行量41万亿元,债券托管量129万亿。 目前,在沪、深证券交易所交易的债券品种有:国债、地方政府债、金融债、企业债、中小企业私募债、公开发行公司债、非公开发行公司债、可转债、可交换债、分离债、资产支持证券等。 在诸海滨看来,随着中国债券市场发展,加之北交所市场的成立且定位清晰,北交所也要大力发展债券市场。 在《关于高质量建设北京证券交易所的意见》中,就有对北交所债券市场的规划:“持续丰富产品体系。高标准建设北交所政府债券市场,支持北交所推进信用债市场建设。推出公开发行可转债。丰富北交所指数体系,稳步扩大指数化投资。持续开展北交所交易型开放式指数基金(ETF)、上市开放式基金(LOF)、公募不动产投资信托基金(REITs)、资产证券化等产品研究,成熟一个,推出一个。” 基于此,诸海滨告诉记者,北交所这次信用债市场开市的意义主要有两方面,其一是地位提高具备了全部交易所的主要工具。其二,北交所债券品种也根据自身特点和服务中小企业的特色进行了调整,北交所已经发行了政府债券,未来将推出所有的公开发行公司债券品种,包括短期公司债券、可续期公司债券、可交换公司债券、绿色公司债券、低碳转型公司债券、科技创新公司债券、乡村振兴公司债券、“一带一路”公司债券、纾困公司债券、中小微企业支持债券等十种债券。 “海外金融市场的经验显示,债券市场的规模远大于股市,成为资本市场乃至整个金融体系中最大的组成部分。”诸海滨指出,海外成熟金融市场中,公司债更是个大市场,公司债规模仅次于国债。对于中国来说,中小企业债券融资占比明显偏低,存在短板,北交所公司债市场的开始,标志着这一短板正在改善。 此外,在诸海滨看来,在“专精特新”企业、科技型中小企业密集的北交所,流动性已经有较好的条件,此轮改革推出的公开发行公司债等特色金融产品同样对于发挥服务中小企业、支持创新起到重要作用;进一步丰富市场内的投资者类型,引入偏好债券的机构或个人投资者。同时,对投资者而言同样提供了新的资金配置方向,享受北交所发展的红利。 下一步怎么走? 资本市场主要由股票市场和债券市场组成。一个成熟且有影响力的交易所必须有股票市场也要有债券市场,这样才能为实体经济和各类型和所处不同生命阶段的企业服务。 “债券是证券交易所的基础品种,是服务实体经济直接融资的重要手段。近年来,中国证监会高度重视北交所债券市场建设,国家各有关部委给予大力支持和指导,北交所市场建设不断取得新的进步。”周贵华在开市仪式上表示。 周贵华指出,目前,北交所已初步形成了包括国债、地方政府债、公司债、企业债,以及科创债、绿色债等10个专项品种在内的基础债券产品体系,债券市场建设实现良好开局。 据其介绍,2022年,北交所以服务政府债券发行为起点,高标准开展债券市场建设。 目前,政府债券发行规模已经达到5.03万亿元,其中国债发行规模已占全市场发行量的三成,为服务国家战略,提升资本市场服务实体经济能力发挥了重要作用。 “北交所将协同各方、凝聚合力,聚焦做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,切实把北交所债券市场建设好、发展好,更好发挥资本市场服务实体经济的功能,助力金融强国建设,为中国式现代化发展作出新的贡献。”周贵华称。 周贵华表示,下一步,北交所将深入贯彻落实中央金融工作会议和中央经济工作会议精神,在中国证监会的统一领导下,持续推进北交所债券市场高质量发展。主要包括以下三方面:一是围绕满足市场需求、夯实市场基础,进一步完善市场功能,丰富市场产品体系,为市场参与各方提供更加多元的产品;二是持续践行“开门服务、直达服务、精准服务”的“三服务”理念,竭诚做好债券发行、交易等各环节的组织保障,为市场参与各方提供更加优质的服务;三是坚持底线思维,强化市场监管,不断提升债券风险监测、预警和防控能力,为市场参与各方营造更加健康可持续发展的市场环境和生态。 (责任编辑:admin) |